ZUM ABLEBEN DES SENIORCHEFS DR. WALTER WINNER

Am heurigen Nikolaustag, dem 6. Dezember, ist unser SeniorChef Walter Winner, mein geliebter und geschätzter Papa, im 87. Lebensjahr verstorben.

Wir nehmen Abschied von einem außergewöhnlichen Menschen. Mit seinem Tod verlieren wir nicht nur einen erfolgreichen Unternehmer und integren Berater, sondern vor allem einen großzügigen, neugierigen und aufgeschlossenen Philanthropen, einen wahren Humanisten. Verantwortungsbewusstsein, Umsichtigkeit und Einfühlsamkeit machten ihn nicht nur zu einem erfolgreichen Wirtschaftstreuhänder, sondern vor allem zu einem respektierten und geliebten Chef.

Sein Lebensmittelpunkt waren unbestritten seine liebe Sissi, unsere Mama, und die Familie mit fünf Kindern, allen Schwiegerkindern und 11 Enkeln. Immanenter Bestandteil seines Lebens war aber auch unsere Kanzlei, unsere Mitarbeiter und das Wohlergehen unserer Klienten.

Noch bis kurz vor seinem Tod hat er sich laufend nach den Mitarbeitern und „seinem“ Betrieb erkundigt, er war seiner Belegschaft fest verbunden und alle, die ihn noch als Chef kennenlernen durften, werden ihn als gütigen, stets freundlichen und großzügigen „Herrn Doktor“ in Erinnerung behalten. Seine Großzügigkeit erstreckte sich nicht nur auf geschäftliche Belange, sondern gerade auch auf das Wohl seiner Mitarbeiter, die er stets als Teil seines Lebens betrachtete. Unter seiner Führung wurde die Steuerberatungskanzlei nicht nur zu einer großen Kanzlei in der Region, sondern auch zu einem Ort, an dem gegenseitige Wertschätzung, Menschlichkeit und Zusammenhalt im Vordergrund standen.

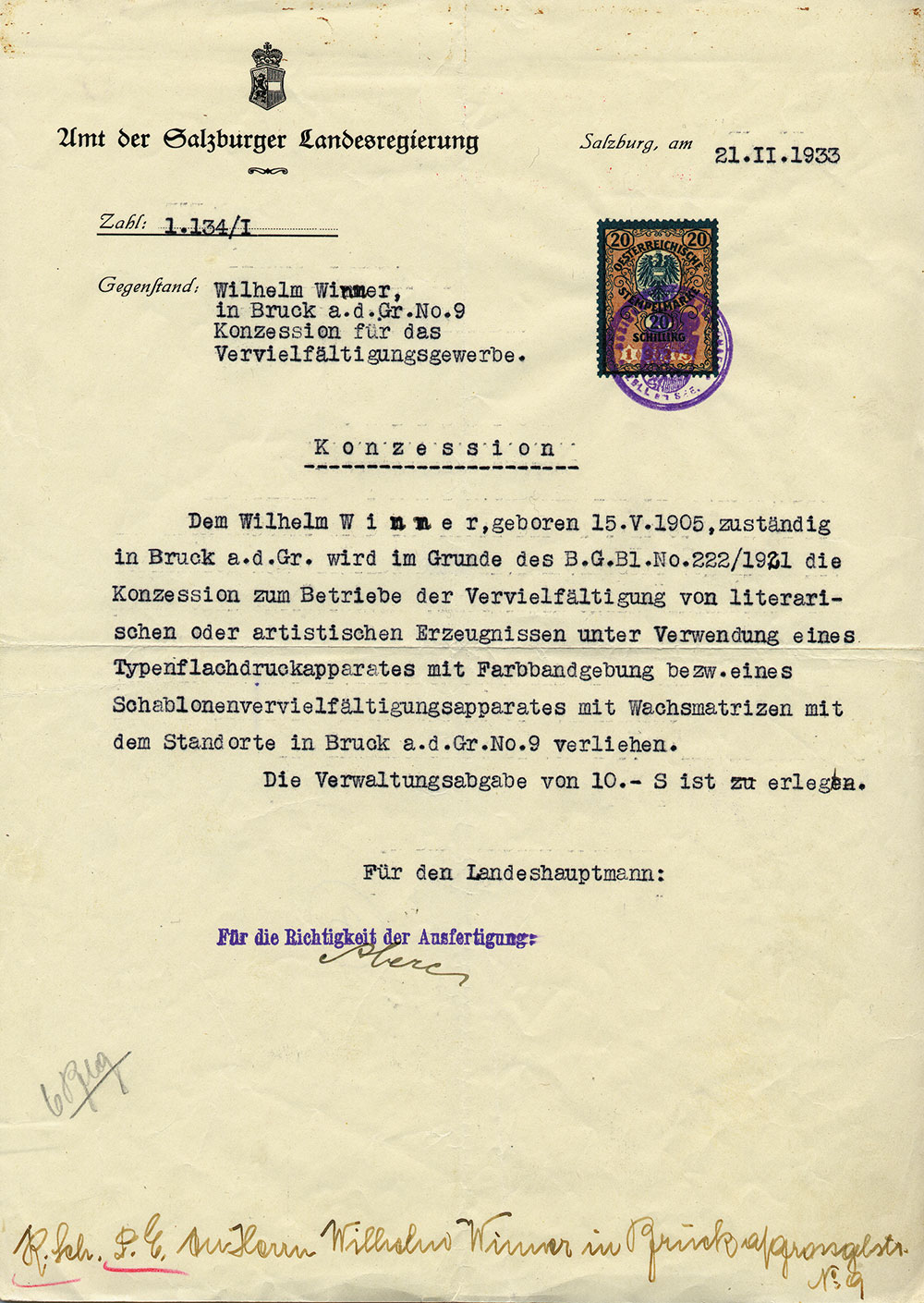

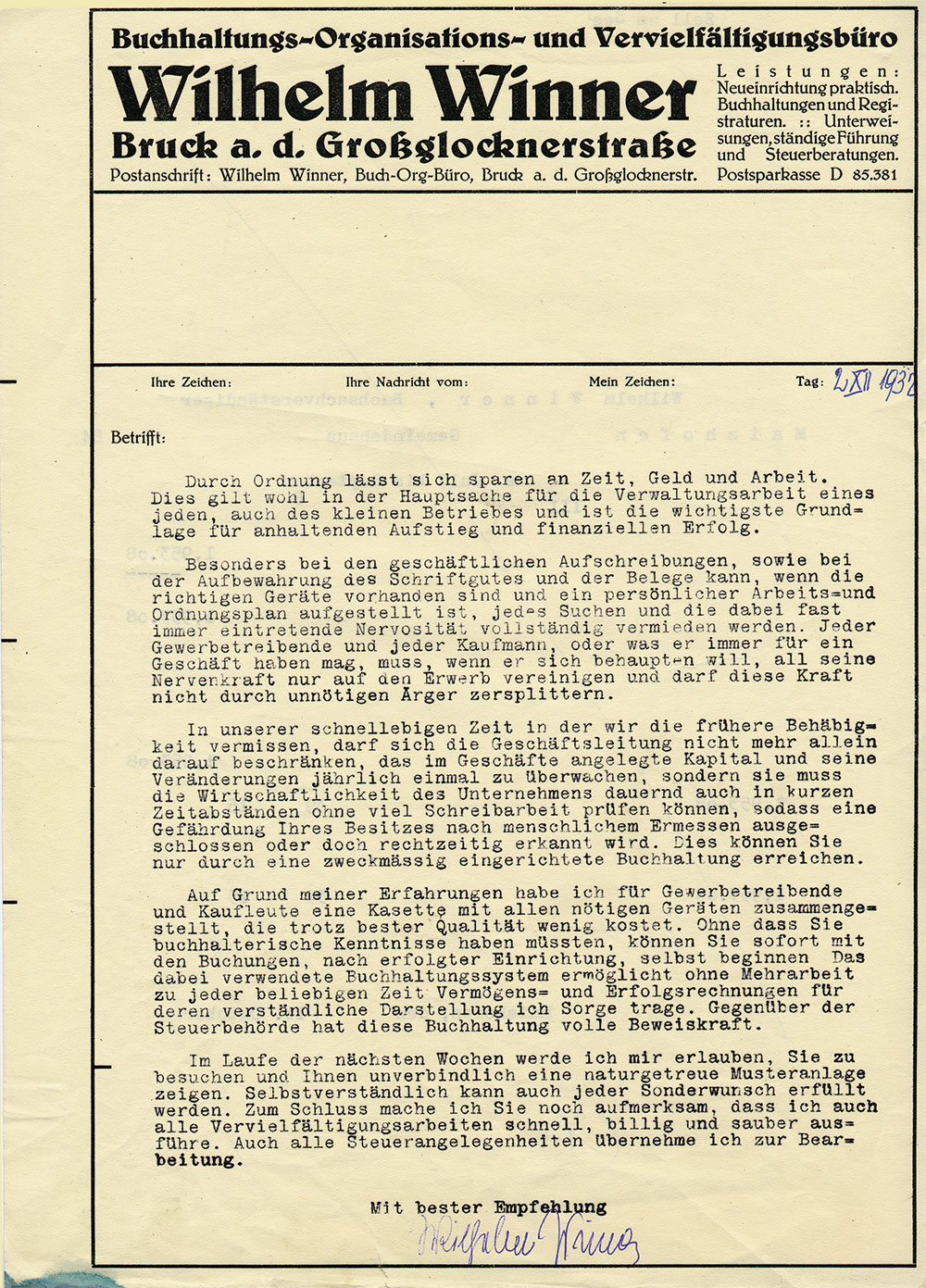

Walter Winner wurde am 25. Juni 1937 als erstes von sechs Kindern in Maishofen geboren. Seine Eltern Emma Winner, geb. Neumayr, und Wilhelm Winner betrieben eine Landwirtschaft, einen Gemischtwarenhandel und den im Jahr 1932 gegründeten Steuerberatungsbetrieb. Nach dem Besuch der Volksschule in Maishofen besuchte er die Hauptschule in Zell am See. Auf Grund seiner sehr guten schulischen Leistungen durfte er die Mittelschule in Salzburg besuchen und dort maturieren.

Sein anschließendes Studium der Volkswirtschaftslehre an der Universität Innsbruck schloss er 1961 mit dem Doktorat ab. Im Sommer 1961 ist er in die Steuerberatungskanzlei meines Opas, Wilhelm Winner, eingetreten und legte 1964 die Steuerberaterprüfung ab. Die Kanzlei beschäftigte damals drei Mitarbeiter. Durch den stürmischen Wirtschaftsaufschwung wurden rasch Mitarbeiter und Räumlichkeiten aufgestockt, um die nachgefragten Dienstleistungen für den schnell wachsenden Klientenstock erfüllen zu können.

Nach seiner Heirat mit der Lienzerin Sissi Winner, geb. Benedikt, im Jahre 1962 zog er nach Zell am See, erwarb hier im Jahre 1968 ein geeignetes Grundstück und begann darauf ein modernes Kanzleigebäude zu errichten. Am 1.August 1969 ist sodann das Steuerberatungsbüro von Maishofen nach Zell am See in die Saalfeldnerstraße 14 übersiedelt. Die Entwicklung im Unternehmen ging weiterhin kräftig nach oben, sodass bereits nach neun Jahren das ursprünglich mit „Reserve“ ausgestattete Raumangebot wieder viel zu klein war und das bestehende Bürogebäude daher um eineinhalb Stockwerke aufgestockt werden musste.

Die Kanzlei hatte inzwischen einen derartigen Umfang angenommen, dass die Verantwortung für einen Befugnisträger zu groß wurde. So wurde mit Herrn Anton Wieser, der in dieser Kanzlei seine Ausbildung zum Steuerberater absolviert hat, am 1.Januar 1976 eine Kanzleigemeinschaft gegründet.

Im Jahre 1989 legte mein Vater zusätzlich die Prüfung zum beeideten Wirtschaftsprüfer ab. Im Jahr 2002 zog er sich aus der operativen Geschäftsführung zurück, blieb jedoch der Kanzlei noch jahrelang mit seiner Erfahrung und seiner geschätzten Beratertätigkeit erhalten.

Unser Senior-Chef war neben seiner Hauptbeschäftigung als Steuerberater über zehn Jahre als Finanzreferent und Obmann im Tourismusverband Zell am See tätig, unter seiner Federführung wurde die heutige Zell am See – Kaprun Tourismus GmbH gegründet.

Jahrzehntelang war Papa auch im kulturellen Bereich in der Stadtgemeinde mit vielen Vereinen und Initiativen tätig, stand dem Pfarrkirchenrat jahrzehntelang vor und engagierte sich maßgeblich für die Renovierung der Stadtpfarrkirche von Zell am See im Jahr 1975 und die Anschaffung der Zeller Orgel. Seine Kraft fand er in seiner Familie, seinem Glauben und vor allem in seinen heiß geliebten Bergen.

Obwohl er in seinen Werten und Ansichten gefestigt und überzeugt war, war sein stetes Interesse, seine Neugierde und Aufgeschlossenheit Neuem gegenüber, bemerkenswert. Auch im hohen Alter zeigte er stets Interesse an neuen Ideen, gesellschaftlichen und politischen Entwicklungen. Seine Offenheit gegenüber Innovationen trug dazu bei, dass auch unsere Kanzlei stets am Puls der Zeit blieb.

Er war wohl ein „großer Zeller“, ein wunderbarer Mensch. Mit seinem Tod verliert unser Unternehmen nicht nur einen Seniorchef, sondern einen Mentor, Freund und wertvollen Menschen. Sein Erbe wird in unserer Erinnerung und in den Werten, die er in unserer Steuerberatungskanzlei verankert hat, weiterleben.

Möge er in Frieden ruhen.

Pfiat´ di Gott Papa!